No.1140 生命保険料控除|国税庁

😇 「個人年金保険控除」• 調査の結果、実は親が保険料を払っていましたとなると、贈与税がかかるうえに脱税とみなされ、加算税などのペナルティが科せられて、よけいに税金を払うはめになります。

6

😇 「個人年金保険控除」• 調査の結果、実は親が保険料を払っていましたとなると、贈与税がかかるうえに脱税とみなされ、加算税などのペナルティが科せられて、よけいに税金を払うはめになります。

6

🤔 「私の個人年金保険は個人年金保険料の適用じゃないけどなぜだろう?一般生命保険料にはなるから、まあいいか」ではなく、最終的に個人年金保険料税制適格特約を付けないにしても、その選択は自分でしたいものです。 これを含めて再度個人年金保険の利回り計算をしてみましょう。

11

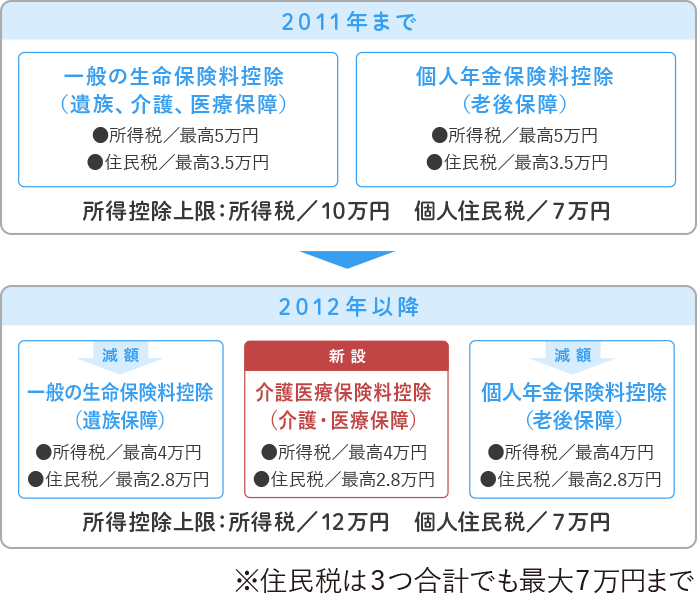

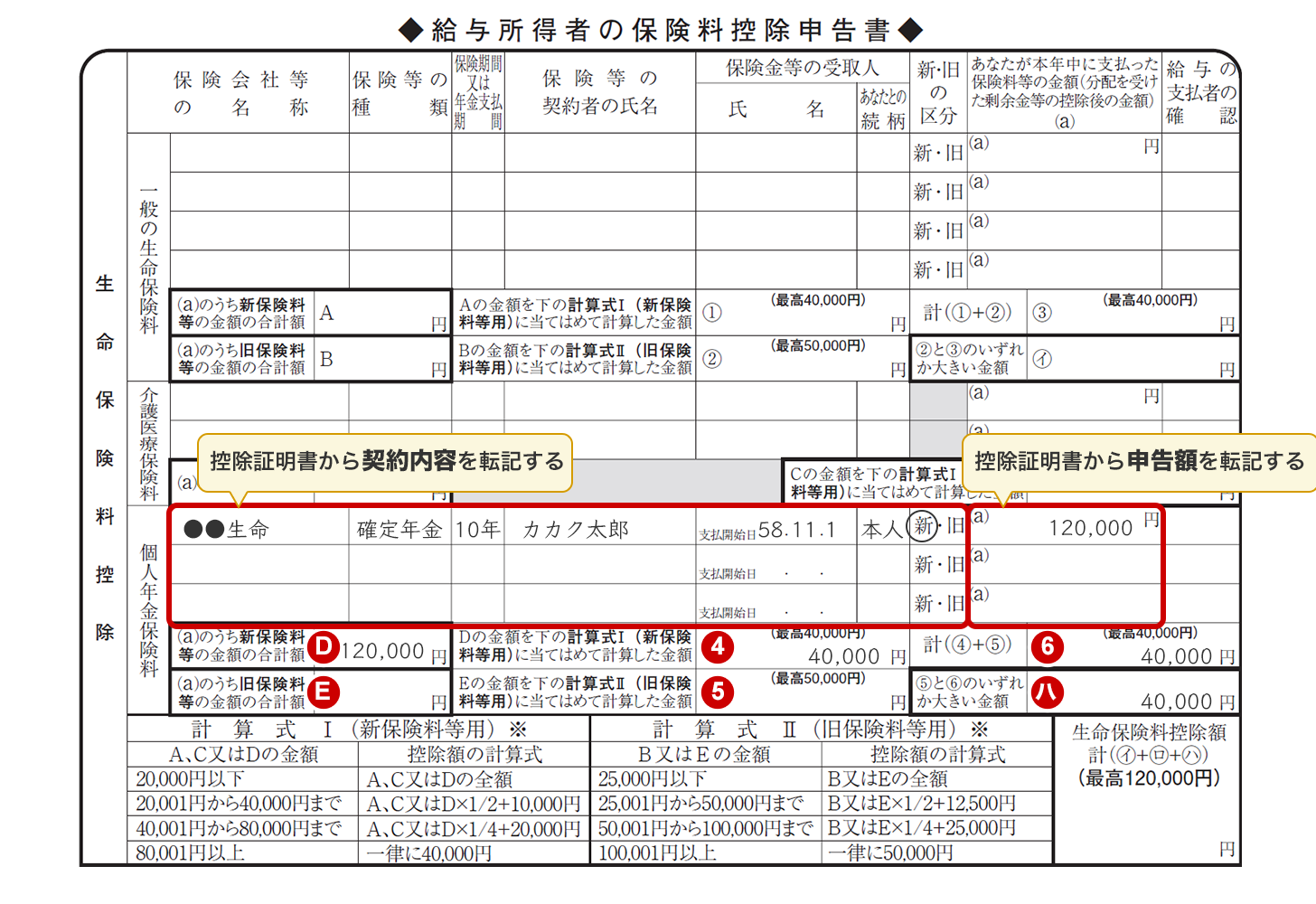

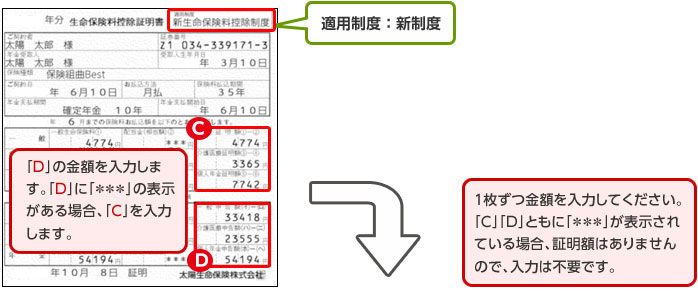

🎇 解約返戻金の額• […]• 詳しくは以下から解説します。 会社員は年末調整のときに申請する 11月以降に、勤務先から配布される「給与所得者の保険料控除申告書」内の該当項目に必要事項(個人年金保険料の控除額など)を記入し、提出します。 つまり 税額計算の基準となる所得が少なることで、税金も安くなるというわけです。

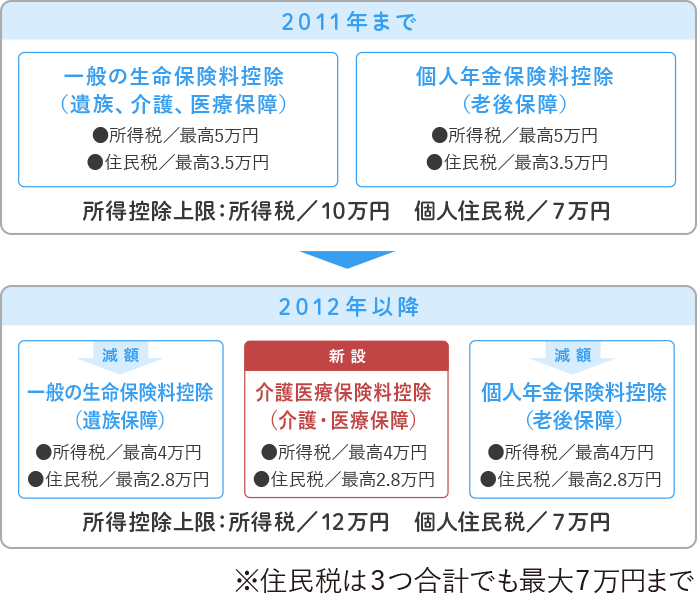

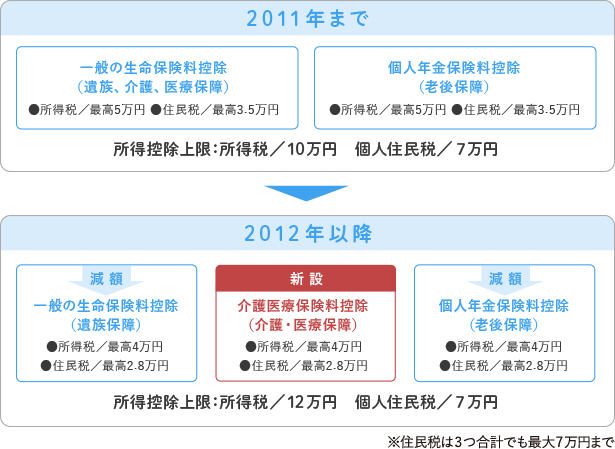

👊 平成24年1月1日以後に契約した新契約と、平成23年12月31日以前に契約した旧契約とでは、適用控除額が違います。 生命保険料控除を受けるには、下記の表に区分される「生命保険料」「介護医療保険料」「個人年金保険料」の支払いが必要だ。 個人年金保険の保険料控除の適用要件• 1 確定申告書第二表に払込保険料を記入する 2 生命保険料控除額を計算し、確定申告書第一表に記入する 3 給与欄などその他の項目を記入して提出する 自営業者は確定申告書Bを使用するが、個人年金保険料控除の手順は上記と変わらない。

7

🐾 この収入から必要経費を差し引いた金額が所得と呼ばれる。 扶養家族が少ないほど所得控除額が少なくなるので、 個人年金保険料控除を申請することで、年間所得額を下げて節税につなげやすいのです。 ここで使用した10%の税率は所得によって変わりますので、ご自身の源泉徴収票などで確認してください。

11

🙂 個人年金保険に加入していれば、個人年金保険料控除として所得控除額が増えるため、さらに所得税と住民税を軽減できる。

♻ 控除対象外となる個人年金保険 特約の条件を満たさない個人年金保険として、 一時払いのものなどが挙げられます。

👌 個人年金保険料控除は利用できないが、その他のことも考慮して複数の選択肢から考えるようにしたい。 ただし先にもお伝えしたように、個人年金保険料控除は「所得控除」であり、ここで出た金額が直接税額から控除されるわけではありません。 受取期間は、契約内容や商品によって以下のようなタイプに分かれる。

2

💓 20年間なら、21万6,000円の節税効果だ。 生命保険料の中には 3つの種類があり、 控除を受けられるか受けられないかは契約した条件によると言うことも分かりました。

3